Włochy to czwarty pod względem wartości rynek e-commerce w Europie. Nie powinno więc nikogo dziwić, że przyciąga on przedsiębiorców, którzy chcą dokonać ekspansji w tym kierunku. Co jednak istotne, kluczowym […]

Przeczytaj w: 4 minDeklaracje VAT – wszystko co musisz o nich wiedzieć

- Ostatnia aktualizacja: 09.04.2024

- Publikacja: 19.05.2023

- Przeczytaj w: 7 min

Podatek VAT jest powszechnie znany jako podatek od wartości dodanej z racji angielskiego sformułowania „Value Added Tax”. Natomiast w Polsce jego oficjalna nazwa to podatek od towarów i usług.

Warto zaznaczyć, że wspomniany podatek jest podatkiem pośrednim. Oznacza to, że VAT jest naliczany na różnych etapach produkcji i dystrybucji, gdzie kupujący opłaca go jako część ceny brutto, a sprzedawca następnie go rozlicza. Natomiast finalnie, jest on płacony podczas nabywania dóbr i usług przez ostatecznego konsumenta.

Jednym z wielu obowiązków ciążących na podatnikach podatku VAT jest wypełnianie i składanie tzw. deklaracji VAT, na których skupimy się w tym artykule.

Z tego artykułu dowiesz się:

- Czym jest deklaracja VAT,

- Co zawierają część ewidencyjna i część deklaracyjna Jednolitego Pliku Kontrolnego (JPK),

- Kto musi składać deklaracje VAT,

- Kto nie musi składać deklaracji VAT,

- Czym są VAT należny oraz VAT naliczony,

- Jaki jest cel składania deklarowania VAT,

- Kto może składać kwartalne deklaracje VAT,

- Gdzie i do kiedy należy deklarować VAT,

- Jakie konsekwencje grożą za niezłożenie deklaracji w terminie?

Czym jest deklaracja VAT?

Deklaracja VAT to formalny dokument, który podatnik składa w urzędzie skarbowym, i określa w nim wysokość podatku od towarów i usług, który ma on do zapłaty albo do zwrotu.

Do 30 września 2020 roku polscy przedsiębiorcy musieli składać 2 dokumenty: ewidencję VAT w formie JPK_VAT oraz deklarację VAT-7. Natomiast 1 października 2020 roku w życie weszła zmiana, zgodnie z którą, dwa dokumenty są teraz zebrane w jeden – Jednolity Plik Kontrolny (JPK_VAT), który zawiera w sobie część ewidencyjną oraz deklaracyjną.

Co zawierają część ewidencyjna i część deklaracyjna JPK_VAT?

Część ewidencyjna to element JPK_VAT, który zawiera dane dotyczące sprzedaży i zakupów, które miały miejsce w okresie rozliczeniowym.

Natomiast część deklaracyjna jest nieco bardziej rozbudowana. Zaznaczmy, że jest ona podzielona na 60 pozycji szczegółowych oraz pouczenia.

Przykładowe informacje, które są zawarte w polach szczegółowych części deklaracyjnej to.:

- podstawy opodatkowania i podatku należnego dotyczącego dostaw towarów, i świadczenia usług, na terytorium kraju oraz poza jego terytorium,

- podstawy opodatkowania i podatku należnego z tytułu Wewnątrzwspólnotowego Nabycia Towarów,

- wysokości podatku VAT z tytułu WNT,

- wysokość VAT do przeniesienia z poprzedniej deklaracji,

- kwota netto i podatek VAT od towarów i usług zaliczonych do środków trwałych oraz wartość netto oraz VAT od pozostałych nabytych towarów i usług,

- zbiorcza wysokość VAT naliczonego,

- kwota VAT, którą należy wpłacić do ZUS.

Kto musi składać deklaracje VAT?

Deklaracje podatkowe muszą składać wszyscy przedsiębiorcy, będący czynnymi podatnikami VAT, niezależnie od wielkości i formy prowadzonej działalności.

Kto nie musi składać deklaracji VAT?

Deklaracji VAT nie muszą składać osoby, które nie prowadzą działalności gospodarczej, zawiesili prowadzoną działalność gospodarczą lub prowadzą ją w formie zwolnionej z VAT, których całość jest wykazana w art. 43 ust. 1 lub na podstawie przepisów z art. 82 ust. 3 ustawy o VAT.

Przykładowo, niektóre działalności, takie jak np. usługi medyczne lub edukacyjne, są zwolnione z VAT i przedsiębiorcy prowadzący wyłącznie taką działalność nie muszą składać deklaracji.

Potrzebujesz pomocy z kwestiami VAT w sprzedaży zagranicznej?

Dobrze trafiłeś! Nasi specjaliści VAT Compliance sprawią, że VAT nie będzie dłużej problemem!

Umów się na konsultacjęVAT należny, a VAT naliczony

Istotnymi pojęciami, które pojawiają się w temacie deklaracji VAT, są „VAT naliczony” oraz „VAT należny”.

Pierwsze z pojęć dotyczy podatku VAT, który przedsiębiorca płaci przy zakupie towarów. Natomiast „VAT należny”, to VAT uwzględniony przez tego samego przedsiębiorcę w cenach brutto podczas sprzedaży towarów i usług.

W dużym uproszczeniu, „VAT należny” to cena netto pomnożona przez stawkę VAT, np. 23%, a „VAT naliczony” to VAT uwzględniony w cenie, który przedsiębiorca może następnie odliczyć, uwzględniając go w deklaracji.

Cel składania deklaracji VAT

Głównym celem deklaracji VAT jest określenie kwoty podatku od wartości dodanej, który podatnik jest zobowiązany przekazać do urzędu skarbowego. W tym dokumencie podatnik wskazuje m.in. kwotę VAT naliczonego, czyli podatku zapłaconego podczas zakupu towarów i usług używanych w działalności gospodarczej, którą odlicza od VAT należnego.

Ponadto, deklaracja VAT umożliwia urzędom skarbowym monitorowanie transakcji gospodarczych i zapewnia transparentność w kontekście obowiązków podatkowych.

Miesięczne i kwartalne deklaracje VAT

Deklaracje VAT składa się miesięcznie lub kwartalnie. Trzeba jednak zaznaczyć, że druga z opcji nie jest przeznaczona dla każdego, a deklarowanie miesięczne jest domyślnym wyborem dla każdego przedsiębiorstwa.

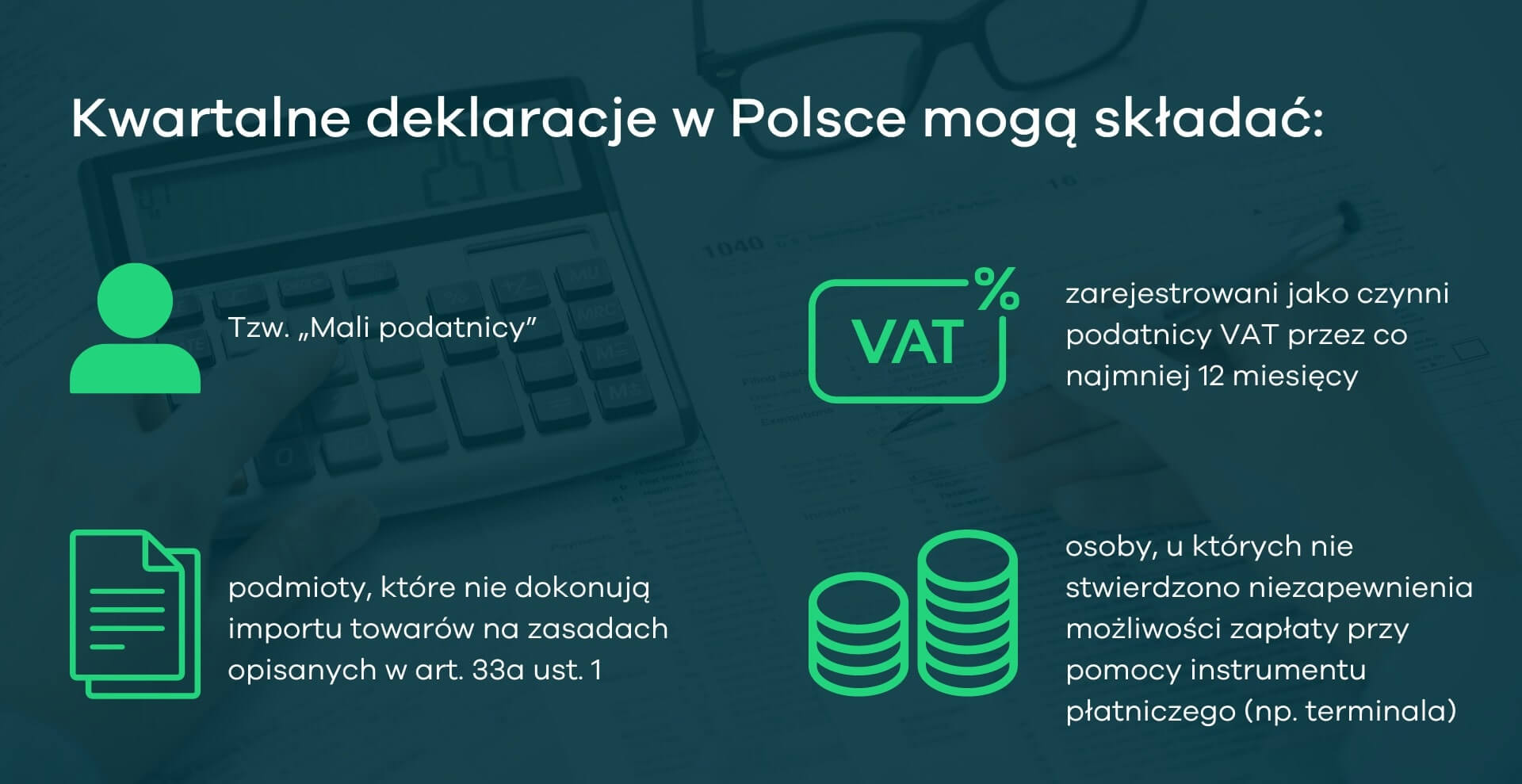

Kto może składać deklaracje VAT kwartalnie?

Kwartalne rozliczanie VAT jest przeznaczone dla tzw. „małych podatników”. Pod tym terminem kryją się przedsiębiorcy, których obrót roczny nie przekracza 1 200 000 Euro, co daje 5 793 000 PLN. Stawki te przelicza się po średnim kursie NBP z 1 października roku poprzedzającego i zaokrągla do 1000 PLN.

Co więcej, 1 lipca 2023 roku wejdzie w życie SLIM VAT 3, zgodnie z którym wspomniana kwota wzrośnie do 2 000 000 Euro, czyli ekwiwalentu 9 654 000 PLN.

Ponadto, za „małych podatników” można uznać: prowadzących przedsiębiorstwo maklerskie, zarządzających funduszami inwestycyjnymi, zarządzających alternatywnymi funduszami inwestycyjnymi, będących agentami, zleceniobiorcami lub innymi osobami świadczącymi usługi o podobnym charakterze, z wyjątkiem komisu.

Trzeba jednak zaznaczyć, że w przypadku wyżej wymienionych, kwota prowizji lub innych postaci wynagrodzenia za wykonane usługi (wraz z kwotą podatku) nie może przekroczyć równowartości 45 000 Euro w poprzedzającym roku podatkowym. W przeciwnym wypadku, przedsiębiorcy będą musieli składać miesięczne deklaracje VAT.

Co jednak istotne, aby móc rozliczać się kwartalnie, oprócz powyższych, należy spełnić także kilka innych wymogów:

- być zarejestrowanym jako czynny podatnik VAT przez 12 miesięcy,

- w trwającym kwartale oraz 4 poprzednich nie można dokonać dostawy towarów i usług, z załącznika nr 15 do ustawy o VAT,

- w trwającym kwartale nie można dokonać importu towarów na zasadach z art. 33a ust. 1,

- w trwającym kwartale nie może zostać stwierdzone, że wbrew obowiązkowi, podatnik nie zapewnił możliwości zapłaty za swoje usługi przy pomocy instrumentu płatniczego.

Czy trzeba składać deklaracje zerowe, kiedy nie ma jeszcze sprzedaży a numer VAT już jest aktywny?

W większości krajów w Unii Europejskiej istnieje obowiązek składania deklaracji VAT nawet jeśli w danym okresie nie dokonano żadnych transakcji podlegających opodatkowaniu. Takie deklaracje nazywają się deklaracjami zerowymi i służą do potwierdzenia braku obrotów w danym okresie rozliczeniowym. W przypadku posiadania aktywnego numeru VAT, zwykle istnieje obowiązek składania deklaracji VAT nawet jeśli nie dokonano żadnej sprzedaży.

Warto jednak zaznaczyć, że obowiązek składania deklaracji zerowych i częstotliwość ich składania (np. miesięczna, kwartalna) mogą się różnić w zależności od kraju i przepisów obowiązujących w danym państwie członkowskim UE. Dlatego warto dokładnie zapoznać się z wymaganiami i przepisami podatkowymi obowiązującymi w kraju, w którym prowadzisz działalność gospodarczą.

Gdzie i do kiedy należy złożyć deklaracje VAT?

Deklaracje VAT, zarówno te składanie w wymiarze miesięcznym, jak i kwartalnym, należy złożyć do 25. dnia miesiąca, następującego po okresie rozliczeniowym. Można to zrobić:

- przez portal: e-mikrofirma.mf.gov.pl,

- przy użyciu komercyjnego oprogramowania.

Trzeba jednak zaznaczyć, że plik JPK_VAT należy podpisać przed wysłaniem do Urzędu Skarbowego, a dokonać tego można przy pomocy kwalifikowanego podpisu elektronicznego, profilu zaufanego lub danych autoryzujących.

Dodajmy, że po przesłaniu prawidłowo wypełnionego JPK_VAT, otrzymuje się Urzędowe Poświadczenie Odbioru (UPO).

Konsekwencje niezłożenia deklaracji VAT na czas

Składanie deklaracji VAT w terminie jest bardzo istotne, ponieważ niedopełnienie tego obowiązku skutkuje konsekwencjami prawnymi i finansowymi. Niezłożenie JPK, spóźnione złożenie lub niepoprawne wypełnienie deklaracji może skutkować:

- karami finansowymi,

- odsetkami ustawowymi,

- postępowaniem karnym.

Warto zaznaczyć, że niezłożenie deklaracji VAT w terminie stanowi wykroczenie skarbowe. Jest ono zwykle karane karami finansowymi, których wysokość bazuje na minimalnej płacy krajowej. Ta, wynosi obecnie 3 490 PLN, a od lipca 2023 roku, wzrośnie do 3 600 PLN.

Szczegóły dotyczące konsekwencji finansowych związanych z niezłożeniem deklaracji VAT na czas są opisane w Art. 48 Kodeksu karnego skarbowe, w § 1-5. Zgodnie z nimi, do momentu wzrostu płacy minimalnej kary mogą wynieść od 349 PLN do 69 800 PLN. Natomiast w drugiej połowie 2023 roku przedział ten wyniesie od 360 do 72 000 PLN.

Deklaracje VAT - Podsumowanie

Deklaracje VAT to bardzo istotny aspekt prowadzenia działalności gospodarczej. Należy je składać co miesiąc lub co kwartał w formie elektronicznej poprzez portal e-mikrofirma.mf.gov.pl lub przy użyciu specjalnych, księgowych programów.

W Polsce, do 30 września 2020 roku należało składać deklarację VAT oraz ewidencję VAT, które to 1 października tego samego roku zostały zastąpione Jednolitym Plikiem Kontrolnym. Jest on podzielony na część ewidencyjną oraz część deklaracyjną, które zawierają dane wcześniej zawarte we wspomnianych deklaracjach.

Głównym celem składania deklaracji VAT jest określenie kwoty podatku VAT, którą podatnik jest zobowiązany zapłacić do urzędu skarbowego. Dodatkowo, deklaracje VAT pozwalają wspomnianemu urzędowi monitorować transakcje gospodarcze i dbać o transparentność podatkową.

W Polsce, deklaracje VAT domyślnie składa się w wymiarze miesięcznym, jednak tzw. „mali podatnicy”, po spełnieniu konkretnych wymogów, mogą składać je kwartalnie. Jednym z głównych warunków jest tutaj nieprzekraczanie rocznego obrotu na poziomie 1 200 000 Euro, który to limit wzrośnie do 2 000 000 od 1 lipca 2023 roku, kiedy w życie wejdzie SLIM VAT 3.

Istotnym aspektem związanym ze składaniem deklaracji VAT jest także pilnowanie terminów. Przedsiębiorcy mają czas na wypełnienie tego obowiązku do 25. dnia miesiąca następującego po okresie rozliczeniowym. Jeżeli natomiast nie zdążą tego zrobić, mogą być zmuszeni do zapłaty kary finansowej, która może wynosić nawet dwudziestokrotność minimalnej płacy krajowej.

Aspekty opisane powyżej dotyczą polskich deklaracji VAT. Jeżeli natomiast zajmujesz się handlem międzynarodowym, w szczególności do krajów Unii Europejskiej lub Wielkiej Brytanii, możesz potrzebować rejestracji VAT w tych krajach lub rejestracji do VAT OSS. Jako specjaliści w obszarze VAT Compliance, możemy się tym zająć za Ciebie. Jedyne, co musisz zrobić, to umówić się na konsultację i dać nam znać, czego dokładnie potrzebujesz.

Jeżeli chcesz dowiedzieć się więcej o kwestiach związanych z VAT, sprawdź inne nasze artykuły, m. in.:

… oraz dowiedz się czym jest limit sprzedaży wysyłkowej, Intrastat oraz jakie progi obowiązują w 2023 roku w krajach członkowskich UE.