Włochy to czwarty pod względem wartości rynek e-commerce w Europie. Nie powinno więc nikogo dziwić, że przyciąga on przedsiębiorców, którzy chcą dokonać ekspansji w tym kierunku. Co jednak istotne, kluczowym […]

Przeczytaj w: 4 minJak uzyskać numer VAT UE?

- Ostatnia aktualizacja: 23.02.2024

- Publikacja: 27.06.2023

- Przeczytaj w: 5 min

Podatek VAT, znany także jako podatek od towarów i usług lub podatek od wartości dodanej, to bardzo złożony temat. Różni się on na poziomach krajowych, gdzie każde państwo może posiadać własne przepisy regulującego kwestie z nim związane, ale nie można również zapomnieć o poziomie europejskim, który dotyczy wszystkich państw członkowskich oraz transakcji wewnątrzwspólnotowych. Z kolei z tymi, bezpośrednio wiąże się europejski numer VAT, na którym skupimy się w tym artykule.

Z tego artykułu dowiesz się:

- Czym jest numer VAT UE,

- Kto potrzebuje europejski numer VAT,

- Jak uzyskać europejski VAT,

- Jak dokonać rejestracji na potrzeby VAT UE,

- Kiedy podatnik VAT UE może zostać wykreślony z rejestru.

Numer VAT UE - co to?

Numer VAT UE, inaczej określany europejskim Numerem Identyfikacji Podatkowej, jest numerem identyfikacji podatników VAT. Jest on niezbędny podczas wykonywania transakcji wewnątrzwspólnotowych – wewnątrzwspólnotowego nabycia towarów oraz wewnątrzwspólnotowej dostawy towarów – czyli transakcji pomiędzy kontrahentami zagranicznymi, z różnych krajów członkowskich.

Numer VAT UE umożliwia identyfikację podatników VAT oraz regulację płatności podatków. Jest także niezbędny do funkcjonowania jednolitego rynku w Unii Europejskiej, poprzez umożliwianie handlu między krajami członkowskimi, a także ułatwianie śledzenia i regulacji transakcji transgranicznych przez organy podatkowe.

Kto musi uzyskać VAT UE?

Numer VAT UE muszą uzyskać wszyscy podatnicy VAT czynni oraz podatnicy zwolnieni, którzy planują dokonywać transakcji wewnątrzwspólnotowych. Do tych zaliczają się:

- wewnątrzwspólnotowe nabycie towarów,

- wewnątrzwspólnotowa dostawa towarów,

- zakupu usług z krajów UE, które są opodatkowane w kraju nabywcy, w tym przypadku w Polsce,

- świadczenia usług, które są opodatkowane w kraju nabywcy, w tym przypadku państwa inne niż Polska.

Ponadto, do VAT UE zarejestrować się muszą przedsiębiorcy, którzy korzystają ze zwolnienia podmiotowego, czyli ich krajowa roczna sprzedaż nie przekracza 200 000 PLN, natomiast wartość transakcji wewnątrzwspólnotowego nabycia towarów przekroczyła 50 000 PLN w danym roku podatkowym. Ponadto, obowiązek rejestracja do VAT UE powstaje, kiedy przedsiębiorcy z Polski nabywają usługi opodatkowane w tym kraju i muszą się z nich w nim rozliczyć, a także świadczą usługi, których miejscem rozliczenia podatku jest kraj nabywcy.

Potrzebujesz rejestracji VAT w innym kraju?

Zrobimy to dla Ciebie! Jedyne co musisz zrobić, to odezwać się do nas i powiedzieć, czego dokładnie potrzebujesz. Resztę załatwią nasi specjaliści VAT Compliance!

Umów się na konsultacjęJak przebiega rejestracja do VAT UE?

Rejestracji VAT UE dokonuje się poprzez zaznaczenie odpowiednich pól w formularzu VAT-R przy rejestracji do VAT lub poprzez naniesienie aktualizacji w formularzu VAT-R, gdy przedsiębiorca już wcześniej był zarejestrowany jako czynny podatnik VAT lub podatnik korzystający ze zwolnienia VAT.

Zgłoszenie VAT-R należy zaadresować do właściwego naczelnika urzędu skarbowego, a można je przekazać na jeden z trzech sposobów:

- elektronicznie przez system e-Deklaracje, składając wniosek o wpis lub zmianę danych w CEIDG (dla jednoosobowych działalności gospodarczych) lub przez Portal Podatkowy,

- korespondencyjnie,

- osobiście w odpowiednim urzędzie skarbowym.

Należy pamiętać, że rejestracja VAT UE jest darmowa, jednak składając formularz VAT-R, trzeba wybrać właściwy urząd skarbowy, a ten może zależeć od miejsca siedziby, profilu działalności, miejsca zamieszkania lub wielkości przychodów dotyczących przedsiębiorstwa.

Dodajmy, że rejestracja do VAT UE powinna mieć miejsce przed dokonaniem pierwszej wewnątrzwspólnotowej transakcji.

Jak wygląda numer VAT UE?

Europejski numer VAT ma formę Numeru Identyfikacji Podatkowej, poprzedzonego przedrostkiem „PL”. Również z racji tego, jest on nazywany europejskim NIP-em.

Trzeba mieć jednak na uwadze, że w zależności od kraju, europejski NIP może mieć różne formy, podobnie jak krajowe numery identyfikacji podatkowej. Dla porównania, w Niemczech, obowiązują dwa – Steuernummer oraz Umsatzsteuer – Identifikationsnummer. Pierwszy z nich tworzy 10 lub 11 cyfr w formacie 11/222/34567, z kolei drugi składa się z 9 cyfr poprzedzonych prefiksem „DE”, co jest zaliczane jako niemiecki numer VAT UE.

Jeżeli potrzebujesz pomocy z uzyskaniem numeru VAT UE lub rejestracją VAT w państwie członkowskim, możemy Ci z tym pomóc. Jedyne co musisz zrobić, to umówić się na konsultację.

Podatnik VAT UE, a obowiązki

Rejestracja na potrzeby VAT UE nakłada na podatnika nowy obowiązek podatkowy, który dotyczy składania deklaracji VAT UE.

Okresem, w którym przedsiębiorca z numerem VAT UE, musi składać deklarację VAT UE jest okres miesięczny, a czas na to jest do 25. dnia miesiąca po okresie rozliczeniowym, czyli miesiącu, w którym dokonano transakcji wewnątrzwspólnotowych.

Wykreślenie z VAT UE

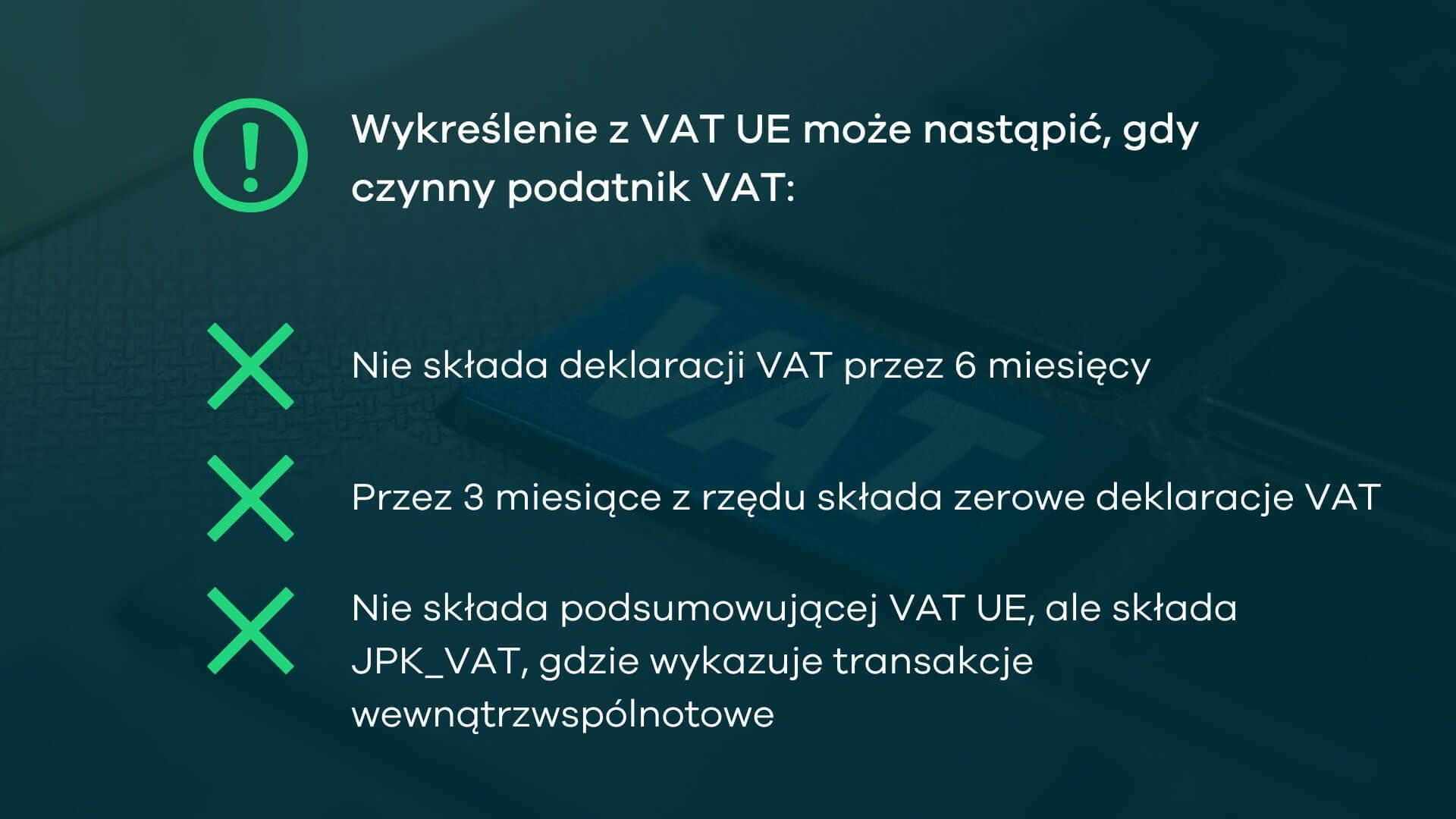

Warto zaznaczyć, że podatnik VAT UE może utracić swój europejski numer VAT. Jednak, żeby do tego doszło, musi zaistnieć sytuacja, w której naczelnik urzędu skarbowego podejmie taką decyzję.

Pierwszym powodem, dla którego przedsiębiorca może zostać wykreślony z VAT UE jest brak składania deklaracji VAT przez 6 miesięcy przez podatnika VAT czynnego.

Inna sytuacja dająca podstawy do wykreślenia z rejestru VAT UE ma miejsce, kiedy podatnik VAT czynny składa przez 3 miesiąca zerowe deklaracje VAT, co oznacza, że dokonywał w tym okresie żadnych transakcji wewnątrzwspólnotowych.

Naczelnika urzędu skarbowego ma również podstawy, aby usunąć podatnika z rejestru VAT UE, gdy ten przez 3 miesiące nie wywiązuje się z obowiązku składania informacji podsumowującej VAT-UE, ale składał deklaracje JPK_VAT, gdzie wyraźnie zaznaczone były transakcje wewnątrzwspólnotowe.

Jak uzyskać VAT UE? - Podsumowanie

Podsumowując, numer VAT UE jest kluczowym elementem dla przedsiębiorstw prowadzących działalność w Unii Europejskiej. Jego posiadanie jest obowiązkowe dla firm realizujących transakcje handlowe na terenie UE, a także pozwala organom podatkowym skutecznie monitorować płatności podatkowe.

Rejestracji do VAT europejskiego musi dokonać podatnik czynny lub korzystający ze zwolnienia podmiotowego, który planuje dokonywać transakcji z kontrahentami zagranicznymi na terenie Unii Europejskiej.

Sama rejestracja VAT UE w Polsce odbywa się w urzędzie skarbowym poprzez złożenie VAT-R, a wniosek można złożyć do właściwego urzędu skarbowego.

Jeżeli jesteś podatnikiem VAT i dokonujesz lub planujesz dokonywać transakcji z kontrahentami z Unii Europejskiej, możesz potrzebować pomocy z kwestiami VAT, m. in., z VAT OSS, rejestracjami lokalnymi, rozliczeniami lub deklaracjami. W tym wszystkim pomogą Tobie i Twojej firmie nasi specjaliści VAT Compliance, a jedyne co musisz zrobić, to umówić się na konsultację.

Natomiast jeśli chcesz przeczytać więcej naszych artykułów, sprawdź: Czym jest VAT IOSS?; Jakie zmiany przyniósł SLIM VAT 3?; Czym jest hiszpański numer N.I.E.?; Czym jest Mechanizm Podzielonej Płatności?; Jak rozliczać podatek VAT z dropshippingu?